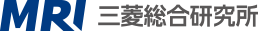

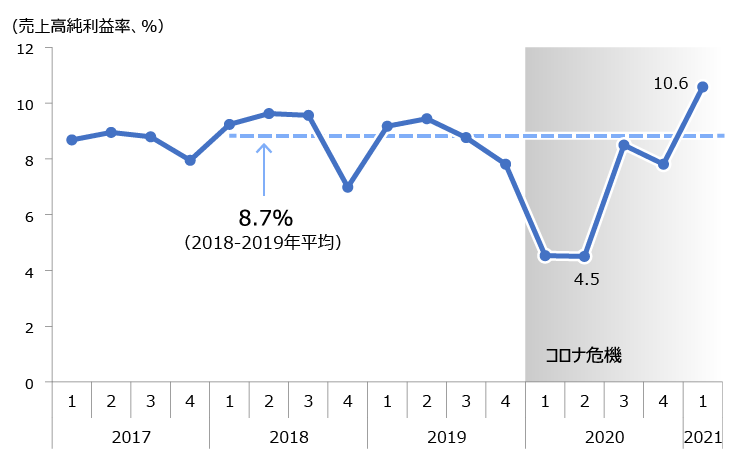

コロナ危機により、世界の企業の経営環境は一時的に大きく悪化したが、1年以上が経過し、企業収益は急回復をみせている(図表1)。世界主要企業の売上高純利益率をみると、コロナ危機前の平均的な利益率は8.7%(2017-19年平均)であったが、2020年4-6月には4.5%まで低下したあと、2021年1-3月にはコロナ危機前の平均を上回る10.6%という高い利益率を達成した。

2021年に入り欧米を中心にワクチン接種が加速しており、段階的に経済活動の正常化が進んでいるほか、3月に成立した1.9 兆ドル規模の経済対策「米国救済計画」の効果もあり、世界経済の4分の1を占める米国経済の回復ペースが加速している影響が大きい。

2021年に入り欧米を中心にワクチン接種が加速しており、段階的に経済活動の正常化が進んでいるほか、3月に成立した1.9 兆ドル規模の経済対策「米国救済計画」の効果もあり、世界経済の4分の1を占める米国経済の回復ペースが加速している影響が大きい。

図表1 世界主要企業の売上高純利益率

注: 日米欧中の主要株価指数における構成銘柄のうち、時価総額が100億ドル以上、2018年1-3月期から連続して財務データが取得可能な764銘柄のデータを基に作成。

出所:Bloombergを基に、三菱総合研究所作成

出所:Bloombergを基に、三菱総合研究所作成

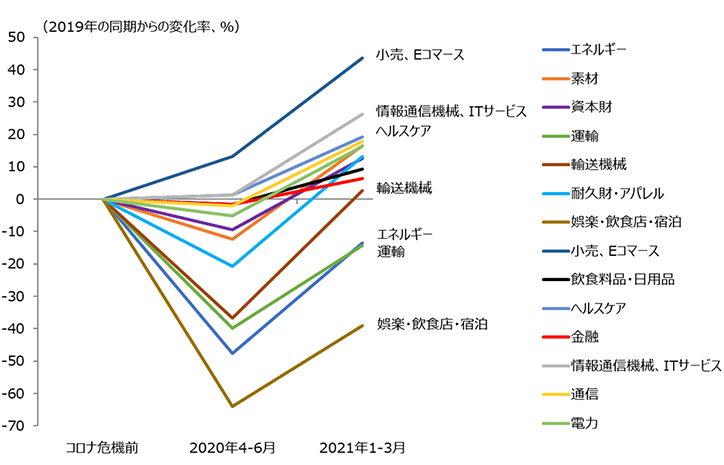

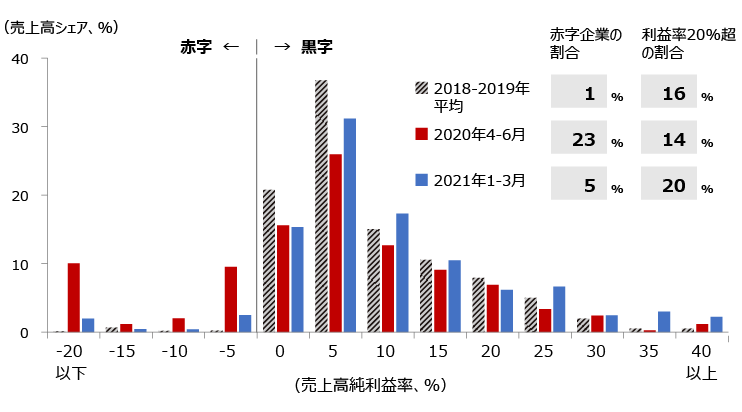

このように世界主要企業の売上高純利益率では、平均的には改善しているが、二極化も進んでいる(図表2)。世界主要企業の売上高純利益率の分布をみると、欧米を中心に全面的なロックダウンが実施された2020年4-6月は、赤字企業の割合が23%に達した一方で、利益率20%超の企業の割合は14%とコロナ危機前から小幅減にとどまった。直近の2021年1-3月は、赤字企業の割合は5%まで縮小した一方で、利益率20%超の企業の割合は20%と、コロナ危機前を上回る水準に達している。

図表2 世界主要企業の売上高純利益率の分布

注:日米欧中の主要株価指数における構成銘柄のうち、時価総額が100億ドル以上で、2018年1-3月期から連続して財務データが取得可能な764銘柄のデータを基に作成。

出所:Bloombergを基に、三菱総合研究所作成

出所:Bloombergを基に、三菱総合研究所作成