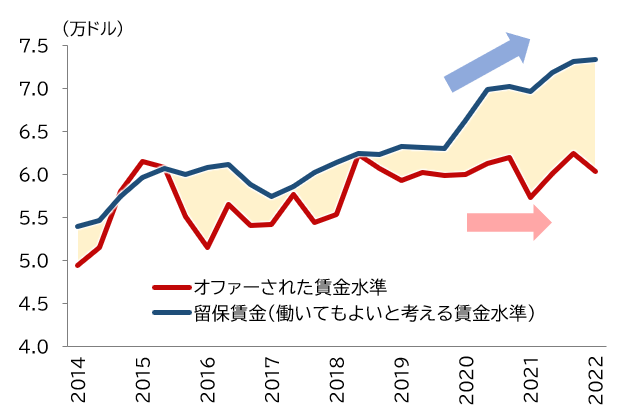

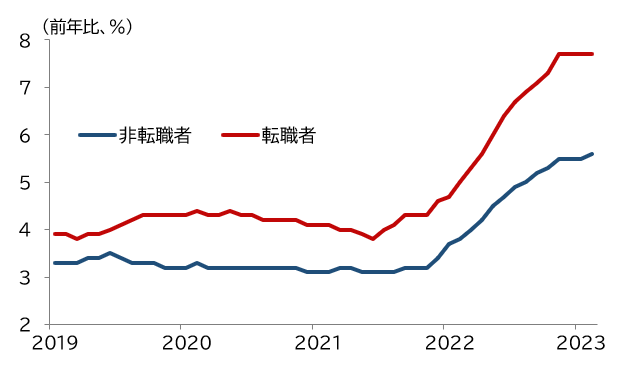

米国の失業率は約50年ぶりの低水準を続けている(図表1)。歴史的な高インフレを抑制するための金融引き締めに伴って、米国経済は減速しつつあるが、労働市場の逼迫感はいまだに根強い。Challenger, Gray & Christmasによる企業の人員削減調査を見ると、2022年第4四半期(10-12月)以降、全体的には増加傾向だが、増加している業種は、IT・テクノロジーなど一部の業種にとどまる。同業界ではGAFAM を中心に、コロナ危機下の巣ごもり需要急増に伴って雇用や新規投資を増やしてきた※1。しかし、インフレと利上げによって景気が減速感を強めるなかで巣ごもり需要が剥落したことや新規事業の伸び悩みから、増加する人件費が負担となり、人員削減に踏み切らざるを得なくなっている状況だ。

図表1 企業の人員削減数と失業率

注:IT・テクノロジーの集計は2018年以降。

出所:Challenger, Gray & Christmas、米国労働省を基に、三菱総合研究所作成

出所:Challenger, Gray & Christmas、米国労働省を基に、三菱総合研究所作成

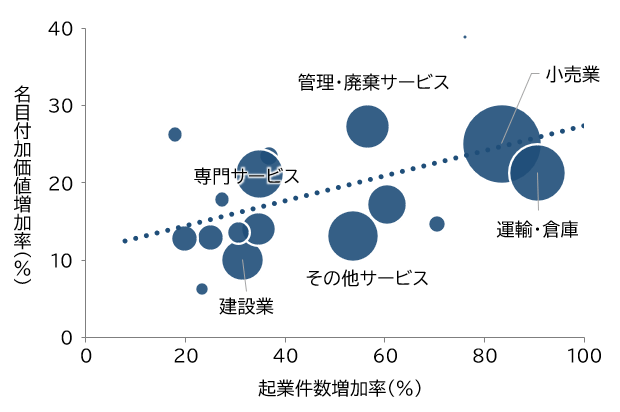

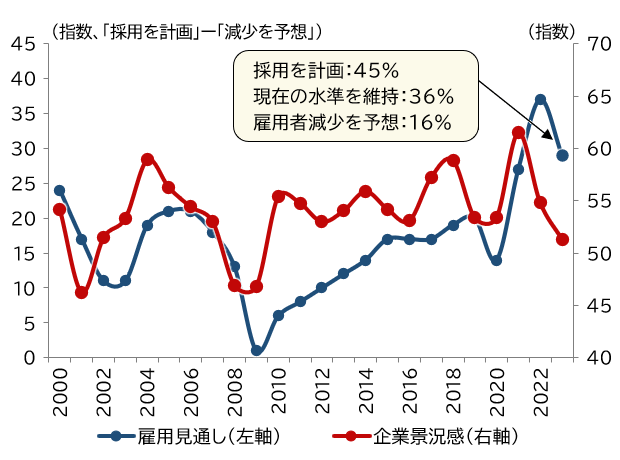

図表2 企業の景況感と雇用計画

注:2022年以前は年次平均。2023年は第1四半期の数値。

出所:ManpowerGroup、Institute for Supply Management🄬を基に、三菱総合研究所作成

出所:ManpowerGroup、Institute for Supply Management🄬を基に、三菱総合研究所作成

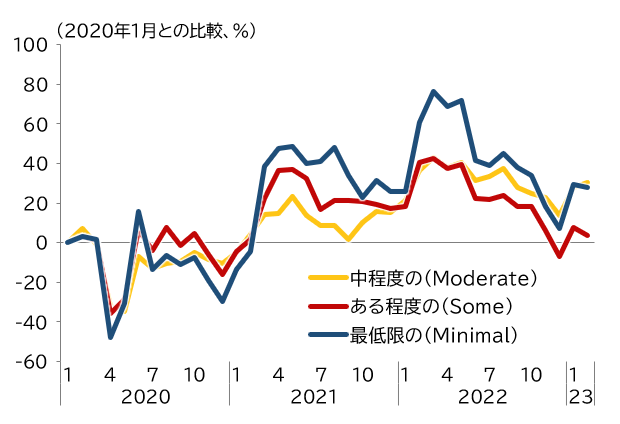

インフレ抑制のための金融引き締め長期化が予想されるなかで、2023年の米国経済が大幅に減速・悪化することは避けられないだろう。しかし、先行きの労働環境については、比較的楽観的な見方が多い。企業の景況感は低下傾向にあるものの、ManpowerGroupが雇用主を対象とした調査では、今後「雇用者数が減少する(減らす)」と回答する企業の割合は高くない(図表2)。FOMC参加者の失業率予測を見ても、2023年末で4.5%と、長期的な中立水準(4.0%程度)と比較して緩やかな上昇予想にとどまっている(2023年3月時点、予測中央値)。

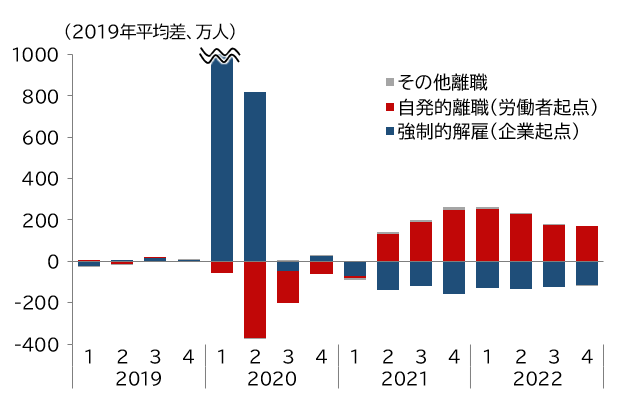

後述するように、景気悪化に対してレイオフ(一時解雇)を含む雇用者数で調整するのが一般的な米国では、景気悪化に伴って失業率が他国と比べて大きく上昇するのが常であり、失業率の上昇が景気下振れ幅を大きくしてきた。今回の景気悪化局面では景気悪化と低失業率とが併存し続けるのか、その場合はどのような背景があるのか、このコラムでは労働者の就労スタンスと、企業の雇用スタンスの変化という観点から考察する。

後述するように、景気悪化に対してレイオフ(一時解雇)を含む雇用者数で調整するのが一般的な米国では、景気悪化に伴って失業率が他国と比べて大きく上昇するのが常であり、失業率の上昇が景気下振れ幅を大きくしてきた。今回の景気悪化局面では景気悪化と低失業率とが併存し続けるのか、その場合はどのような背景があるのか、このコラムでは労働者の就労スタンスと、企業の雇用スタンスの変化という観点から考察する。