米国の実質GDP成長率は2021年1-3月期に年率+6.0%となり、実質GDPは新型コロナ危機前(2019年末)の99%まで回復した。景気回復を支えたのは、2021年に入り計2回実施された現金給付(一人当たり最大計2,000ドル)とワクチン接種進展に伴う経済活動再開による内需拡大だ。家計の過剰貯蓄は4月時点で約2.6兆ドルに積み上がっていることから、今後も消費主導の景気回復が期待されるが、急回復の反動として、供給サイドでの2つの「不足」が景気回復に水を差すリスクが高まっている。

人気の記事

もっと見る

閉じる

タグから探す

2021.6.23

米国経済は急回復期待の一方、供給サイドに課題

①原材料不足:供給網の混乱は長期化の恐れ

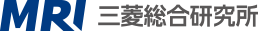

米国供給管理協会(ISM)が製造業購買担当役員へ実施した調査では、多くの原材料・製品で入荷遅延による供給不足やそれに伴う値上がりが起こっているとの声が聞かれ、その種類も工業用品や原材料の多岐にわたっている(図表1)。コロナ危機による国際物流・供給網の乱れが続いていることが背景にあり、製造業の生産活動の停滞が懸念される。

図表1 製造業における不足/値上がり原材料・製品

注:企業の仕入担当役員による回答。右表は不足/値上がりが続いている主要なもののみ抜粋。括弧内の数字は何カ月連続して不足/値上がりが続いているかを示す。

出所:Institute for Supply Management®(ismworld.org)を基に、三菱総合研究所作成

出所:Institute for Supply Management®(ismworld.org)を基に、三菱総合研究所作成

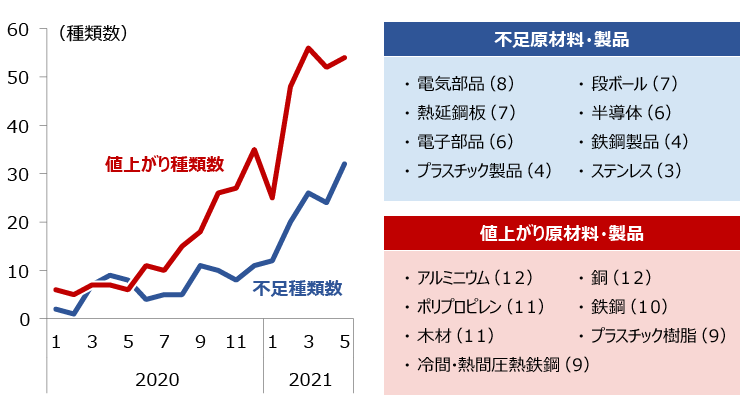

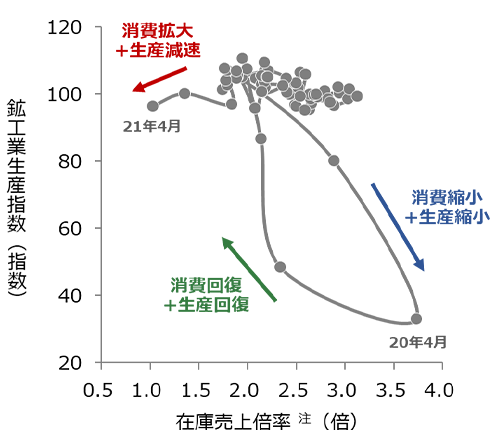

特に深刻なのが世界的な半導体不足だ。米国の輸出規制を見越した中国メーカーの買い占めや2月の米国の寒波なども重なり、車両用半導体の供給が減少、米国大手自動車企業も減産や工場操業停止を強いられている。その結果、販売の増加に生産が追い付かず、自動車の在庫売上倍率は過去最低水準にある(図表2)。その他の商品でも在庫の減少が続いており、在庫投資は2021年1-3月期の実質GDPを▲2.78%押し下げた(図表3)。物流混乱・原材料不足は世界的な問題であることから輸入による完全な代替も難しく、影響が長期化すれば、製造業の活動停滞にとどまらず、「消費する財が足りないがために個人消費を押し下げる」という事態にもなりかねない。

半導体に関しては米国政府が主導してサプライチェーン強化に乗り出しているほか、半導体ファウンドリでシェアトップの台湾TSMCが2021年の車両用半導体生産を前年比6割増とすることを発表しているが、少なくとも2021年中は不足感が続く可能性が高い。半導体以外の原材料でも、途上国で感染拡大が続くなか、国際供給網の混乱は長引くと見込まれる。

半導体に関しては米国政府が主導してサプライチェーン強化に乗り出しているほか、半導体ファウンドリでシェアトップの台湾TSMCが2021年の車両用半導体生産を前年比6割増とすることを発表しているが、少なくとも2021年中は不足感が続く可能性が高い。半導体以外の原材料でも、途上国で感染拡大が続くなか、国際供給網の混乱は長引くと見込まれる。

図表2 自動車の生産・販売動向(2016年以降)

注:北米で組み立てられた車両の米国内在庫/売上台数。

出所:FRB、米国商務省を基に、三菱総合研究所作成

出所:FRB、米国商務省を基に、三菱総合研究所作成

図表3 米国実質GDP

出所:米国商務省を基に、三菱総合研究所作成

②労働力不足:「余裕のある失業者」の復職先送り

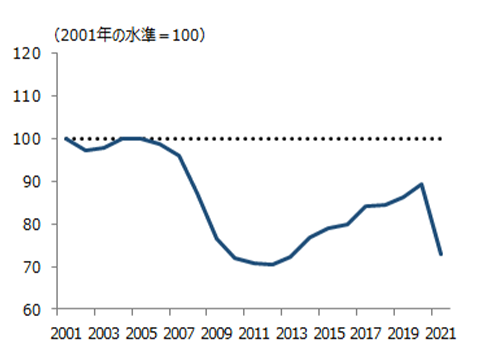

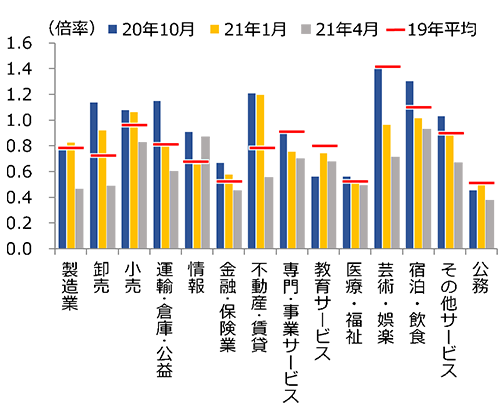

加えて、企業は人材確保にも苦戦している模様だ。求人数の増加が失業者の再就職にどれだけつながったかを示す「マッチング効率性」は、2021年に入り低下に転じた(図表4)。充足率(採用数÷求人数)を業種別に見ると、今年に入ってから低下傾向にあり、製造業や芸術・娯楽など一部業種では2019年平均を大きく下回っている(図表5)。背景には、2021年3月に実施された2回の現金給付と失業給付の上乗せにより、比較的余裕のある失業者が増加し、復職意欲がそがれていることが指摘されている。

図表4 マッチング効率性

注:マッチング効率性は、M=AUβV1-β(M:採用数、U:レイオフを除く失業者数、V:求人数)のAの推移。2021年は1-4月期。

出所:米国労働省を基に、三菱総合研究所推計

出所:米国労働省を基に、三菱総合研究所推計

図表5 業種別の充足率

注:季調済データ。充足率は採用数を求人数で割った値。

出所:米国労働省を基に、三菱総合研究所作成

出所:米国労働省を基に、三菱総合研究所作成

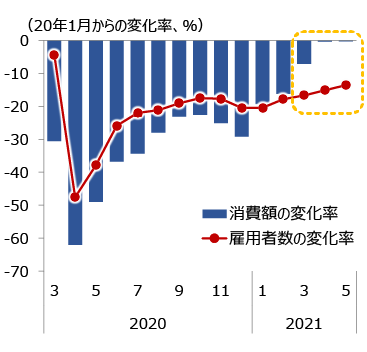

例えば、宿泊・飲食業では、今年に入りワクチン接種が進展し、経済活動の再開が進んだことで外出関連支出が回復傾向にあるにもかかわらず、雇用の回復は鈍いものにとどまっている(図表6)。充足率も2019年平均を大きく下回っていることから(前掲図表4)、相対的に安い賃金で働くよりも、上乗せされた失業給付を受け取ることを選択している可能性がある。

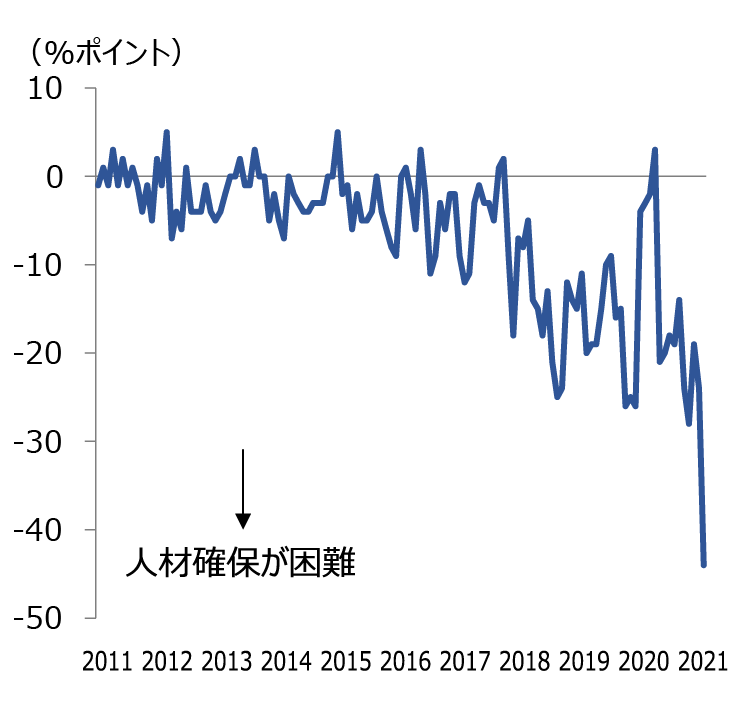

既に、いくつかの州では失業給付の上乗せを打ち切る州も出ており、潤沢な給付金による一時的な再就職の先送りは給付金効果が剥落するにつれて解消していくと思われるが、一方で懸念されるのはスキルのミスマッチの拡大だ。製造業においても充足率は低下しているが、リッチモンド連邦銀行が管轄地域の製造業を対象とした調査では、「必要なスキルを持った人材確保のしやすさ」が過去最低となっている(図表7)。①デジタルシフトなどコロナ危機による構造的な産業変化、②EC対応などコロナ下で臨時的に必要となった人材の存在、③給付金による就業意欲低下、など需給面で複数の要因が考えられるが、①の結果として企業が労働者に求めるスキルが構造的に変化している場合、給付金効果が剥落しても人材不足解消に繋がらない恐れもある。同時に、長期失業者数の高止まり・経験豊富な高齢者層を中心とする非労働力化が進んでおり、スキル喪失による腐食効果が、生産性の低下を通じて米国経済を長期的に下押ししかねず、職業訓練などの対象を絞った政策支援は引き続き求められる。

既に、いくつかの州では失業給付の上乗せを打ち切る州も出ており、潤沢な給付金による一時的な再就職の先送りは給付金効果が剥落するにつれて解消していくと思われるが、一方で懸念されるのはスキルのミスマッチの拡大だ。製造業においても充足率は低下しているが、リッチモンド連邦銀行が管轄地域の製造業を対象とした調査では、「必要なスキルを持った人材確保のしやすさ」が過去最低となっている(図表7)。①デジタルシフトなどコロナ危機による構造的な産業変化、②EC対応などコロナ下で臨時的に必要となった人材の存在、③給付金による就業意欲低下、など需給面で複数の要因が考えられるが、①の結果として企業が労働者に求めるスキルが構造的に変化している場合、給付金効果が剥落しても人材不足解消に繋がらない恐れもある。同時に、長期失業者数の高止まり・経験豊富な高齢者層を中心とする非労働力化が進んでおり、スキル喪失による腐食効果が、生産性の低下を通じて米国経済を長期的に下押ししかねず、職業訓練などの対象を絞った政策支援は引き続き求められる。

図表6 宿泊・飲食業における支出・雇用回復状況

注:支出額はクレジット・デビットカード支出の日次データを月次平均したもの。5月は16日までの平均。

出所:米国労働省、Opportunity Insight「Economic Tracker」を基に、三菱総合研究所作成

出所:米国労働省、Opportunity Insight「Economic Tracker」を基に、三菱総合研究所作成

図表7 製造業における必要人材の確保状況

注:必要なスキルを持つ人材の確保のしやすさが「上昇した」割合から、「低下した」割合を減じた数値。

出所:リッチモンド連邦銀行を基に、三菱総合研究所作成

出所:リッチモンド連邦銀行を基に、三菱総合研究所作成

2つの「不足」とインフレ圧力が、好調な米国経済の下振れ要因に

2021年5月時点 では原材料と労働力の不足による生産活動・消費への影響は限定的ではあるが、長期化すれば消費主導の経済回復という米国経済シナリオにとってリスクとなる。

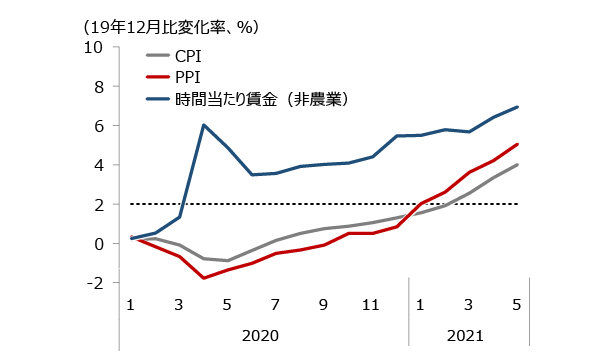

2つの不足はともにインフレ要因となることにも注意が必要だ。物流混乱による原材料価格の高騰に加え、労働力確保のために企業は時給の引き上げも実施しており、2021年5月時点の時間当たり賃金は2019年12月比で6.9%上昇し、過去最高の水準となっている(図表8)。その結果、生産者物価指数(PPI)は同+5.1%、消費者物価指数(CPI)は同4.0%上昇している。今後企業収益の圧迫から価格転嫁がさらに進み、想定以上のインフレとなれば、FRBが金融緩和縮小に早期に踏み切る可能性が高まる。

2つの「不足」は米国経済、ひいては世界経済の回復を遅らせる可能性があるため、今後も注視する必要がある。

2つの不足はともにインフレ要因となることにも注意が必要だ。物流混乱による原材料価格の高騰に加え、労働力確保のために企業は時給の引き上げも実施しており、2021年5月時点の時間当たり賃金は2019年12月比で6.9%上昇し、過去最高の水準となっている(図表8)。その結果、生産者物価指数(PPI)は同+5.1%、消費者物価指数(CPI)は同4.0%上昇している。今後企業収益の圧迫から価格転嫁がさらに進み、想定以上のインフレとなれば、FRBが金融緩和縮小に早期に踏み切る可能性が高まる。

2つの「不足」は米国経済、ひいては世界経済の回復を遅らせる可能性があるため、今後も注視する必要がある。

図表8 物価・時給動向

出所:米国労働省を基に、三菱総合研究所作成