国家による脱炭素社会への政策導入が加速し、企業による気候関連情報開示が活発化するなど、気候変動リスクへの対応は世界的潮流になっている。本コラムでは、特に事業会社の資金調達に影響を与えるファイナンスの新潮流と、事業会社への影響を解説するとともに、当社が提供している支援メニューを紹介する。

気候変動リスクとファイナンスを取り巻く現状

人気の記事

もっと見る

閉じる

タグから探す

2021.5.19

1. 気候変動リスクに対する意識の世界的な高まり

2. 金融業界における気候変動リスク取り込みの動き

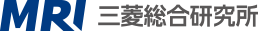

気候変動リスクに対する意識の高まりは、金融業界における事業活動の方向性に大きな影響を与えつつある。気候変動リスクを巡る金融業界の方向性を把握するため、3つの世界的なイニシアチブの動向を解説する。

1つ目がTCFD(Task Force on Climate-related Financial Disclosures)である。20カ国・地域(G20)財務相・中央銀行総裁会議の意向を受け、金融安定理事会(FSB)が2015年に設置した国際的な気候関連リスクに係る開示イニシアチブである。情報開示の自由度が高いため世界中から2,038社(うち日本は377社と国別で最大=2021年4月26日時点=)の賛同を得ている。これまでは多くの企業で「開示を目指す」ことが最大の関心事となっていたが、昨今、開示を義務化するという大きな潮流の変化に直面している。英国で昨年12月に年金基金に対してTCFD提言に沿った気候関連情報の開示を義務づける年金法改正案が可決された。日本でもコーポレートガバナンス・コード(企業統治指針)の改定案にプライム市場におけるTCFD提言に沿った情報開示の促進が明記されるなど、急速に、企業に対する気候変動リスク開示の圧力が高まっている。

2つ目が、NGFS(Network for Greening Financial System)である。気候変動リスク管理の在り方を検討するために2017年12月に設立された中央銀行・金融監督当局のネットワークであり、現在、世界90の中央銀行が参加する集まりに発展している(2021年4月30日時点。なお、日本は金融庁が2018年6月、日本銀行は2019年11月に加盟)。NGFSは現在、各国の中央銀行や金融監督局に対し、気候変動リスクを金融システムに影響を与えるリスクとして認識して対処する準備を呼びかけている。この流れを受け金融庁は2021年1月に「サステナブルファイナンス有識者会議」を立ち上げ、2050年における温室効果ガスの実質排出ゼロに向けた産業構造の大転換に不可欠なファイナンスの在り方について議論を開始した。この動きは民間金融機関がこれまで以上に気候変動リスクの対応やサステナブルファイナンスに取り組むよう後押しすることとなろう。

3つ目が、EUタクソノミーである。タクソノミー(Taxonomy)とは資産分類を意味する。EUでは脱炭素化社会への移行を支援するファイナンスを促進するため脱炭素の目的にかなう資産やプロジェクトなどを分類する動きが進展しており、2022年初めよりこのタクソノミーが一部適用される予定である。このタクソノミーの議論を契機に、世界の金融機関が新設の火力発電所建設に対する新規融資を停止するなど、金融業界での脱化石燃料の動きが世界的に広がった。

このように、気候変動リスクの高まりを背景にリスク開示・リスク管理・資産分類という3要素が密接に関係するようになった。目下、金融業界は企業に対し脱炭素化経営に注力することを求める方向に急速に進みつつある(図1)。

1つ目がTCFD(Task Force on Climate-related Financial Disclosures)である。20カ国・地域(G20)財務相・中央銀行総裁会議の意向を受け、金融安定理事会(FSB)が2015年に設置した国際的な気候関連リスクに係る開示イニシアチブである。情報開示の自由度が高いため世界中から2,038社(うち日本は377社と国別で最大=2021年4月26日時点=)の賛同を得ている。これまでは多くの企業で「開示を目指す」ことが最大の関心事となっていたが、昨今、開示を義務化するという大きな潮流の変化に直面している。英国で昨年12月に年金基金に対してTCFD提言に沿った気候関連情報の開示を義務づける年金法改正案が可決された。日本でもコーポレートガバナンス・コード(企業統治指針)の改定案にプライム市場におけるTCFD提言に沿った情報開示の促進が明記されるなど、急速に、企業に対する気候変動リスク開示の圧力が高まっている。

2つ目が、NGFS(Network for Greening Financial System)である。気候変動リスク管理の在り方を検討するために2017年12月に設立された中央銀行・金融監督当局のネットワークであり、現在、世界90の中央銀行が参加する集まりに発展している(2021年4月30日時点。なお、日本は金融庁が2018年6月、日本銀行は2019年11月に加盟)。NGFSは現在、各国の中央銀行や金融監督局に対し、気候変動リスクを金融システムに影響を与えるリスクとして認識して対処する準備を呼びかけている。この流れを受け金融庁は2021年1月に「サステナブルファイナンス有識者会議」を立ち上げ、2050年における温室効果ガスの実質排出ゼロに向けた産業構造の大転換に不可欠なファイナンスの在り方について議論を開始した。この動きは民間金融機関がこれまで以上に気候変動リスクの対応やサステナブルファイナンスに取り組むよう後押しすることとなろう。

3つ目が、EUタクソノミーである。タクソノミー(Taxonomy)とは資産分類を意味する。EUでは脱炭素化社会への移行を支援するファイナンスを促進するため脱炭素の目的にかなう資産やプロジェクトなどを分類する動きが進展しており、2022年初めよりこのタクソノミーが一部適用される予定である。このタクソノミーの議論を契機に、世界の金融機関が新設の火力発電所建設に対する新規融資を停止するなど、金融業界での脱化石燃料の動きが世界的に広がった。

このように、気候変動リスクの高まりを背景にリスク開示・リスク管理・資産分類という3要素が密接に関係するようになった。目下、金融業界は企業に対し脱炭素化経営に注力することを求める方向に急速に進みつつある(図1)。

図1 気候関連リスク開示とリスク管理とリスク分類の接近

出所:三菱総合研究所

3. 新たな潮流:トランジションファイナンス

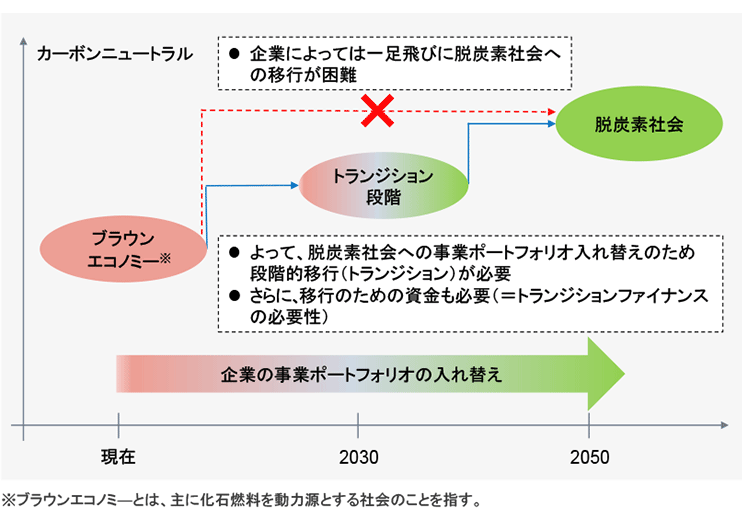

こうした金融環境の変化を受けて、昨今、4つ目の新たな潮流としてトランジションファイナンスが注目されつつある。トランジションファイナンスとは、幅広い産業の脱炭素社会への円滑な移行(トランジション)を実現するために、脱炭素に向けた事業会社の努力を支援するファイナンスであり、経済産業省が昨年9月に発表した「クライメート・イノベーション・ファイナンス(CIF)戦略2020」の中で活用が提言された。さらに同省では、2021年5月にクライメート・イノベーション・ファイナンス基本指針を発表するなどトランジションファイナンスに係る方針を具体化させている。

高炭素排出企業の中には事業ポートフォリオの入れ替えに時間がかかるため一気に脱炭素社会への移行が困難な事業会社もある。そうした企業にトランジションファイナンスは有効であろう。金融業界からも新たなファイナンス機会として期待も高く、2021年3月に海運会社に対し第1号ファイナンスが実施されている。

高炭素排出企業の中には事業ポートフォリオの入れ替えに時間がかかるため一気に脱炭素社会への移行が困難な事業会社もある。そうした企業にトランジションファイナンスは有効であろう。金融業界からも新たなファイナンス機会として期待も高く、2021年3月に海運会社に対し第1号ファイナンスが実施されている。

図2 トランジションファイナンスの概念

出所:三菱総合研究所

4. 事業会社への影響と課題

上述したように、金融業界の環境変化は中長期的に事業会社の資金調達などに影響を与える懸念がある。具体的には、基準に合致しない企業やプロジェクトの資金調達が厳しくなることが考えられ、将来的に高炭素排出企業の中には、ダイベストメント(投資済金融資産の引き揚げ)や新規融資の停止を通じて、株価や資金調達に影響を受ける事業会社がでてくるかもしれない。

事業会社はこのような懸念を回避するために、気候変動リスクを見極め、脱炭素社会への移行を見据えたアクションプランを中長期経営計画など事業計画に一層組み込む必要がでてくると考える。こうした計画の作成には時間と経営リソースを要し、一朝一夕には対応できない難しさがあるため、早い段階で検討を開始することが望まれよう。一部の企業がすでにロードマップを作成し発表した背景には、こうした金融業界の環境変化を先取りする企業戦略があると思われる。

加えて、開示の質もしっかりと向上させることが肝要であると考える。TCFD提言に賛同した企業の中でも、将来的な気候変動リスクや機会について定量的なシナリオ分析を実施し、経営計画に組み込んでいる企業は少ない。今後、金融機関はエンゲージメント(金融機関と投融資先企業間で実施される経営方針等を議論するなどの目的を持った対話)などを通じて、脱炭素社会に向けた経営変革を促す観点で情報開示が活かされているか評価するようになろう。情報開示にとどまらず、中長期経営計画に気候変動リスクや機会の対応が有機的に組み込まれているかどうかも、ますます重要視されよう。

この2点は金融機関からの理解を得るためには重要な観点である。上述したトランジションファイナンスにおいても、各企業の2050年までの脱炭素社会への移行を示した経営計画の妥当性や、アクションプランの中長期経営計画への組み込みなどが求められる。事業会社にとっては、こうした対応によって新たなファイナンスの道も開けるなど、資金調達の多様化の機会とも捉えることができる。

事業会社はこのような懸念を回避するために、気候変動リスクを見極め、脱炭素社会への移行を見据えたアクションプランを中長期経営計画など事業計画に一層組み込む必要がでてくると考える。こうした計画の作成には時間と経営リソースを要し、一朝一夕には対応できない難しさがあるため、早い段階で検討を開始することが望まれよう。一部の企業がすでにロードマップを作成し発表した背景には、こうした金融業界の環境変化を先取りする企業戦略があると思われる。

加えて、開示の質もしっかりと向上させることが肝要であると考える。TCFD提言に賛同した企業の中でも、将来的な気候変動リスクや機会について定量的なシナリオ分析を実施し、経営計画に組み込んでいる企業は少ない。今後、金融機関はエンゲージメント(金融機関と投融資先企業間で実施される経営方針等を議論するなどの目的を持った対話)などを通じて、脱炭素社会に向けた経営変革を促す観点で情報開示が活かされているか評価するようになろう。情報開示にとどまらず、中長期経営計画に気候変動リスクや機会の対応が有機的に組み込まれているかどうかも、ますます重要視されよう。

この2点は金融機関からの理解を得るためには重要な観点である。上述したトランジションファイナンスにおいても、各企業の2050年までの脱炭素社会への移行を示した経営計画の妥当性や、アクションプランの中長期経営計画への組み込みなどが求められる。事業会社にとっては、こうした対応によって新たなファイナンスの道も開けるなど、資金調達の多様化の機会とも捉えることができる。

5. 当社の支援メニュー

こうした金融業界の環境変化に対応するために、当社では政府や企業向けの支援を通じて蓄積した知見を集約し、金融システムや環境金融政策の専門家で構成されるタスクフォースを立ち上げた。民間企業に対し、TCFD導入を支援するだけでなく、気候関連リスクや機会の探索、気候関連リスク対応を踏まえた中長期経営計画の策定も支援している。また、こうした知見を踏まえ、トランジション計画の立案支援、金融機関や評価機関向けの資料作成、アドバイスを提供する体制も整えている。こうした活動を通じて、日本の事業会社による脱炭素化社会へのトランジションの円滑化に貢献していきたい。

関連するサービス・ソリューション

関連するナレッジ・コラム

もっと見る

閉じる

関連するセミナー

トレンドのサービス・ソリューション

ナレッジ・コラムに関するお問い合わせや、取材のお申し込み、

寄稿や講演の依頼などその他のお問い合わせにつきましても

フォームよりお問い合わせいただけます。

寄稿や講演の依頼などその他のお問い合わせにつきましても

フォームよりお問い合わせいただけます。