※1:英文タイトルは "Guidance on Metrics, Targets, and Transition Plans"。詳細は下記参照。

https://assets.bbhub.io/company/sites/60/2021/07/2021-Metrics_Targets_Guidance-1.pdf(閲覧日:2022年3月23日)

※2:TCFDでは①温室効果ガス排出量(スコープ1、2、3)、②移行リスク、③物理的リスク、④気候関連の機会、⑤資本戦略、⑥ICP(内部炭素価格)、⑦報酬の7種類を業種横断的指標として開示を推奨している。

※3:スコープ1は、自社での燃料の使用や、工業プロセスによる直接的な排出量、スコープ2は、自社が購入した電気・熱等のエネルギーの使用に伴う間接的な排出量と定義される。

※4:日本取引所グループ「コーポレートガバナンス・コードへの対応状況」(2022年1月26日、一部修正2022年3月14日更新)参照。

https://www.jpx.co.jp/news/1020/nlsgeu0000064xw3-att/nlsgeu0000064xyo.pdf(閲覧日:2022年4月4日)

※5:日本取引所グループ「TCFD提言に沿った情報開示の実態調査」(2021年11月)参照。

https://www.jpx.co.jp/corporate/news/news-releases/0090/20211130-01.html(閲覧日:2022年4月4日)

※6:英文タイトルは "The Enhancement and Standardization of Climate-Related Disclosures for Investors"。詳細は下記参照。

https://www.sec.gov/news/press-release/2022-46(閲覧日:2022年3月23日)

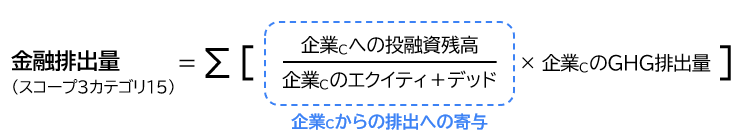

※7:PCAFは2020年11月、銀行、資産運用会社および資産所有者向けに金融排出量の測定方法を提案するために「金融業界向けグローバルGHG会計・報告基準」と題したリポートを発表している。

※8:スコープ3カテゴリ15(投資)を指す。株式投資、債券投資、プロジェクトファイナンスなどの運用から生じるGHG排出量が定義。

※9:IFRS "ISSB delivers proposals that create comprehensive global baseline of sustainability disclosures"(31 March 2022)

https://www.ifrs.org/news-and-events/news/2022/03/issb-delivers-proposals-that-create-comprehensive-global-baseline-of-sustainability-disclosures/(閲覧日:2022年4月4日)

※10:預金保険機構ホ-ムページ「預金保険対象金融機関数の推移」の令和2年度の数値(100行)からその後統合された銀行数を引いたもの。

https://www.dic.go.jp/kikotoha/page_000814.html(閲覧日:2022年4月4日)

※11:三菱総合研究所調べ。