注目される「自然資本」と金融機関

人気の記事

タグから探す

「自然資本」とは何か? 経済的な関係は?

例えば、食品産業は自然資本に直接依存・影響している産業の1つである。食品産業と自然資本の関わりをより具体的に見ると、「①産業特性としての依存・影響」「②気候変動を通じた依存・影響」「③生物多様性を通じた依存・影響」の3点があげられる。

①産業特性としての依存・影響

②気候変動を通じた依存・影響

③生物多様性を通じた依存・影響

このように、食料産業などいくつかの産業による自然資本への依存・影響が続けば、将来的に他の産業も含め広範に影響が及ぶ可能性がある。

食品産業以外で自然資本に依存している代表的な産業として製造業が上げられる。製造業の原料となる資源の採掘・伐採は自然資本に依存しているからだ。採掘・伐採量に上限がある上、採掘することで採掘場の生態系のかく乱による災害の拡大などが発生すれば、生産自体が困難になる可能性もある。

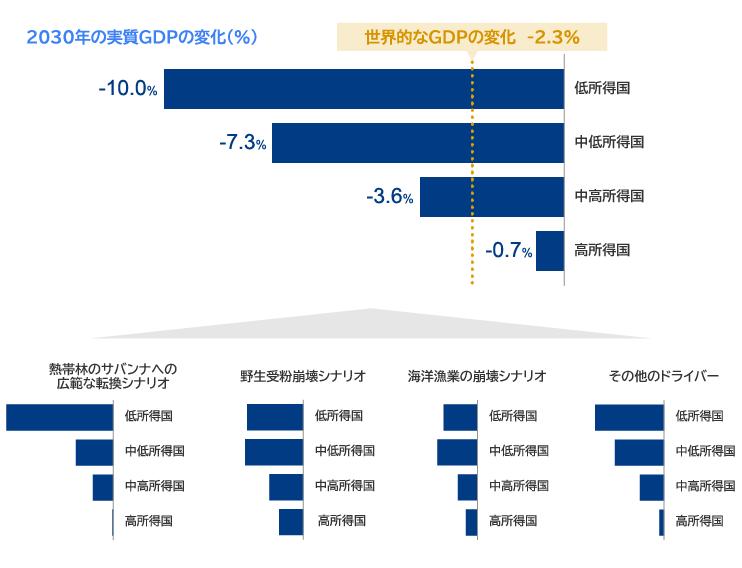

こうした影響は、特に所得の低い国で大きい。低所得国や中低所得国※3では、GDPを農林水産業に依存しているため将来的に自然資本の損失による経済的影響が大きく、森林・受粉・海洋・その他(一般的な経済成長・人口規模・分野別効率性)を考慮したシナリオだと、低所得国で最大10%もGDPが下がるとの試算もある※4(図1)。

(転換点なしシナリオとの比較)

https://openknowledge.

日本は自然資本への経済的依存度が高い

https://cgc.ifi.u-tokyo.ac.jp/

日本の金融機関の自然資本対応

気候変動と同様に多くの企業に投融資する金融機関は、ポートフォリオを介して多様な自然資本リスクにさらされている。また気候変動の分野では、金融機関が資金の流れをコントロールできる立場にあり、ネットゼロへの移行の推進役となっている。自然資本分野でも、同様の役割が求められる可能性は高い。実際、TNFDの最終提言(v1.0)では、金融機関向けに補足ガイダンスが発行されるなど、金融機関への期待は大きい。

こうした中、日本の金融機関が自然資本に対応する状況をみると、三井住友フィナンシャルグループ(SMBC)が先駆けてTNFDレポートを発行。SMBCでの自然資本に関連するリスクを「生物多様性を含む自然資本の喪失が、リスクの増加や保有する金融資産の価値毀損など、金融グループとしての幅広い事業活動に潜在的な影響力を有する可能性がある」と捉え、さらに気候変動との関わりについても整理している。

レポート内ではTNFDの項目であるガバナンス・戦略・リスク管理・指標と目標について開示するとともに、融資業務を通じた森林・生物多様性への影響評価を試行的に分析しており、具体的な分析結果については次年度以降に開示されると予想される※6。農林中央金庫でも、洋上風力発電のプロジェクトファイナンスを対象としたTNFDが推奨するリスク・機会評価アプローチ(LEAP)や、農林中央金庫のポートフォリオにおける自然資本の依存・影響を分析している※7。

その他のメガバンクでは、MUFG、みずほFGはTNFDレポートという形での開示は行っていないが、いずれもTNFDフォーラムへ参画済みであり、将来的な開示に向けた検討が進んでいると考えられる。

TNFDとTCFDのインパクトの差は?

第1は現時点でどの程度の損害が実際に生じているか。まずTCFDをはじめとした気候変動対応・開示では、例えばハリケーンや山火事などといった自然災害に伴う被害が年々増加していることがしばしば指摘される※8。米国のハリケーンや山火事、欧州での熱波や山火事をはじめ世界中で極端現象(極端な高温、低温や強い雨など、特定の指標を越える気象現象)の発生が実際に増加しており、それが既に保険や企業の株価に影響を及ぼしている。気候変動に対して投資家が真剣にエンゲージする背景の1つはそこにある。経済への影響を考慮すれば、地球上にいるすべての人にとって、気候変動問題は対岸の火事ではないのである。一方、TNFDをはじめとした自然資本対応・開示については、生態系の破壊や森林面積の減少は目に見える形で起こっているものの、それが経済を介してどこかの企業の財務諸表に影響を及ぼしたケースは必ずしも多くない。この点について、TCFDは自然災害の直接的な原因の1つであるのに対し、TNFDは自然災害を緩和する機能を持つ、すなわち自然資本減少が自然災害増加の間接的な原因であるため、財務諸表への影響が見えにくいからである。

第2に影響を受ける地域がどこであるか。TCFDでは欧米や日本をはじめとした世界全体が等しく影響を受けている。資産価値が高い国において物理的リスクや移行リスクが目に見える形になれば、当然ながら株価の毀損や企業の倒産に備えるための引当金も額が大きくなり、経済的なインパクトは大きくなる。一方、TNFDでは、被害を受ける国はその多くが熱帯雨林を有する東南アジアや中南米などの新興国だ。こうした国を株式市場の時価総額の面などでみると先進国よりも大幅に小さいが、グローバルサプライチェーンへの影響は無視できないという問題が新たに生じる。

第3はマテリアリティとして何を対象とするか。TCFDや国際的な会計基準である国際サステナビリティ基準審議会(ISSB)では、気候変動に伴う企業の財務諸表への影響を分析することが旨とされており、これは「シングルマテリアリティ」と呼ばれる。一方のTNFDでは、企業活動において依存している自然資本が毀損するなどといった「自然資本が企業に与える影響」を評価するだけでなく、「企業が自然資本に影響を与える影響」も評価する「ダブルマテリアリティ」の考え方が一般的である。欧州はダブルマテリアリティの考えを採用する傾向が強く、それに米国や日本などが対抗する構図はよく見られるが、ダブルマテリアリティを前提とした基準をどこまで米国や日本が取り込むかは議論が必要となろう。

第4に管理の実効性は高いか。TCFDは二酸化炭素をはじめとする温室効果ガスの排出という極めてシンプルな指標を用いればよいため、基準を作る側、使う側双方にとって大筋で迷いは生じにくい。一方、TNFDでは、生物種、森林、水といった多様な自然資本それぞれに対して指標を構築する必要があり、基準を使う側となる一般企業では特に、担当者のリテラシー向上に多くのコストがかかる。

このようにTNFDのインパクトを計測するのは難しい。しかし難しいからといって、そこに手を付けずTNFDを軽視することでよいのだろうか。

サステナビリティ全体を俯瞰した取引先のマテリアリティ整理を

ISSBでは今まさに次に検討すべきサステナビリティ課題に関する意見募集がなされており、一部の投資家連合からは人的資本や人権に関する要望が届いているとされる。「気候変動に加えて自然資本、さらには人的資本も考えなければいけないのか」と嘆くのではなく、長期的な目線で考えたとき、取引先企業の広義の持続可能性を高める上で重要な論点を正面から考えれば、取引先それぞれにとって最適な課題が可視化されるだろう。気候変動も自然資本も人的資本もそれぞれ独立した論点ではなく、いずれも企業の事業活動や社会全体の活動を通してつながっている概念だ。取引先全体の持続可能性を考えていく中で、自行の取引先にとって自然資本はどのように位置付けられるかを考えてみるのが第一歩となろう。

※1:WORLD ECONOMIC FORUM, "Nature Risk Rising: Why the Crisis Engulfing Nature Matters for Business and the Economy" (January 2020)

https://www3.weforum.org/

※2:農林水産政策研究所「2031年における世界食糧需給見通し」

https://www.maff.go.jp/

※3:2019年の1人当たりGNIを米ドルで算出。

低所得国:$1,036未満、低中所得国:$1,036 - $4,045、中高所得国:$4,046 - 12,535、高所得国:$12,535超。

※4:The World Bank Group, "The Economic Case for Nature" (June 2021)

https://openknowledge.worldbank.org/

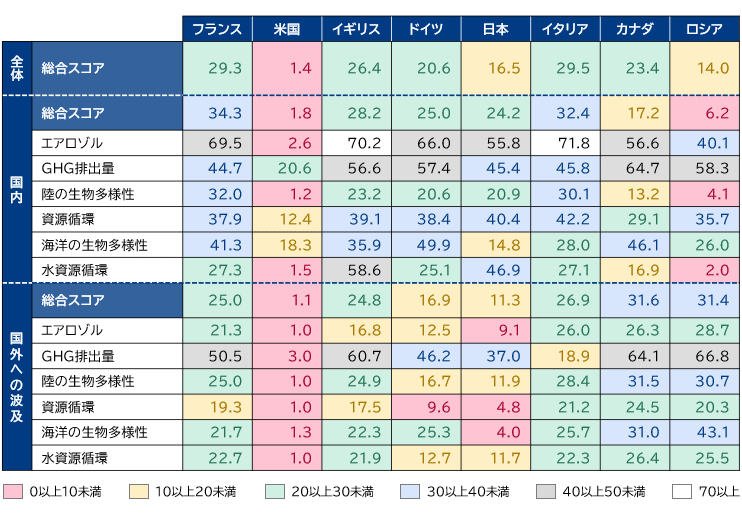

※5:「グローバル・コモンズ・スチュワードシップ(GCS)指標 2022年版」(SDSN, Yale Center for Environmental Law & Policy, and Center for Global Commons at the University of Tokyo)

貿易データや環境研究および産業生態学などの知見や技術を駆使し、各国が経済活動によりグローバル・コモンズに与える国内および国外での環境負荷についてのスコア、低いほど環境負荷が高い。

https://cgc.ifi.u-tokyo.ac.jp/

※6:三井住友フィナンシャルグループ「SMBCグループ 2023 TNFDレポート」

https://www.smfg.co.jp/

※7:農林中央金庫「自然資本・生物多様性」

https://www.nochubank.or.jp/

※8:NOAA Climate.gov "United States Billion-Dollar Disaster Events 1980-2021(CPI-Adjusted)"

https://www.climate.gov/

著者紹介

トレンドのサービス・ソリューション

寄稿や講演の依頼などその他のお問い合わせにつきましても

フォームよりお問い合わせいただけます。